2024/02/07 18:00

澳洲联储周二(6日)不出意外地维持利率水平不变!

但在其公布沟通制度改革后的首次货币政策例会后,无论是政策声明还是主席布洛克的新闻发布会,都为市场关心的部分问题带来解答依据…

澳洲联储将政策利率维持在4.35%的12年高点,依然不排除进一步加息的可能性,但暗示通胀进一步放缓将提高进一步加息的门槛。

季度预测报告认为,需求水平仍高于经济供给能力,导致价格压力增加。具体通胀预测为:

通胀预测暗示当地通胀将会在2025年下半年回到2-3%的目标区间,在2026年达到中点;也意味着核心通胀率回归目标所需的时间延长,或迫使澳洲联储将坚持认为利率需要在较高水平上保持更长时间。

与美联储、加拿大央行、欧洲央行和英国央行等相比,澳洲联储“保留了温和的紧缩倾向”,消息也令货币市场削弱了对澳洲联储6月降息的预期定价。

联储主席布洛克同样“高度关注通胀风险”,以下言辞依然展现其对相关风险的高度警觉:

1、仍然存在通胀预期进一步上升的风险;

2、通胀问题尚未解决…要降低通胀还有一段路要走;

3、正在寻找能够令人信服CPI正在回归目标的数据……我们希望通胀在2-3%范围的区间中位。

布洛克还认为,控制通胀比减轻沉重负债抵押贷款持有者的负担更为重要,称"我们需要坚持到底"。

她还为澳洲联储于去年11月意外加息进行了辩护,指出有必要防范通胀上行风险。她说,利率风险现在看来“相当均衡”。

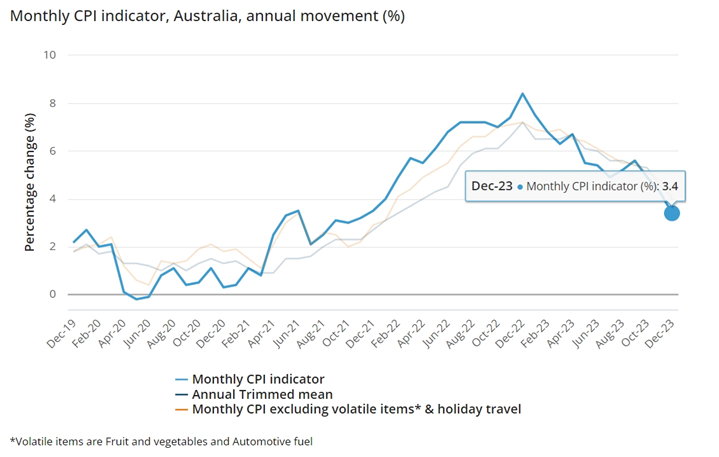

澳洲联储聚焦的通胀形势究竟如何?

2023年4季度,澳洲整体CPI年涨幅为4.1%,季率0.6%涨幅也较3季度减半,为2021年1季度来最低水平。

12月整体CPI的年涨幅则是更低的3.4%,且3季度单月通胀逐级下降:11月4.3%、10月4.9%。

澳洲联储的一系列言论比市场预估略微强硬,在近期实际通胀数据不断降温的情况下令市场感到意外。

市场原本担心澳洲联储今年的降息行动将全面落后于美联储,但因美国经济依然保持相当热度,美联储近期表态又十分偏鹰,类似担忧已明显退潮。

澳元近来因此走势沉重,直到联储会议展现出“警觉”姿态,促使澳元反弹。

一段时间以来,中国决策层多番维稳举措和政策激励手段叠加,A股市场迎来久违的报复性反弹,A50指数连续两个交易日大幅上涨,并冲破去年7月来形成的跌势。

众所周知,中国是澳洲最大的贸易伙伴,而后者主要出口原料之一铁矿石为建筑工程的重要材料。

因此中国的经济和金融市场动向通常会被外媒分析引述为澳元涨跌的驱动因素。

如果中国经济能够保持增势,同时已有积极变化的金融市场能够起势回升,对澳元也将形成正面影响。

澳元近期弱势背后,美联储降息预期时点的延后主要推手。而且即便澳大利亚的通胀率略高于美国,澳洲联储政策利率却比美联储低约1个百分点。

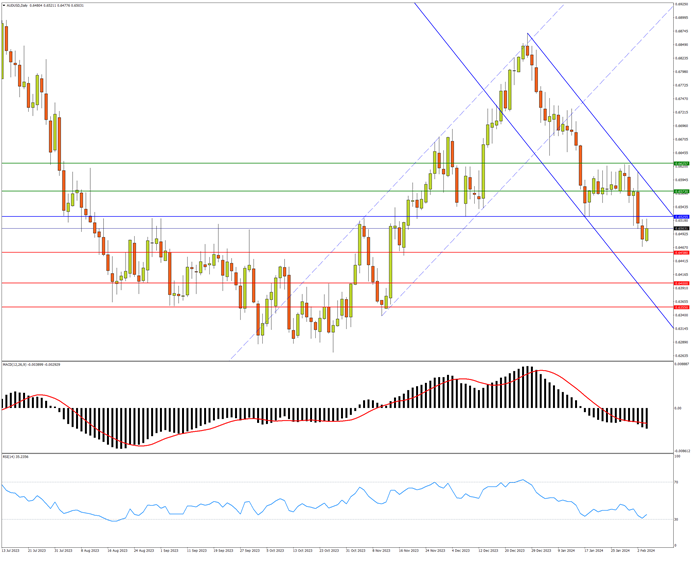

澳元/美元虽然在澳洲联储偏鹰姿态下略有反弹,但依然处在年内跌势通道中。

上行前景来看,1月低点0.6525几乎与12月低位重合,将率先形成反弹压力。

站上还将面临近期跌势上轨,以及去年3-4月低位区域0.6570阻力的切实考验,唯破方可令近期弱势松动。

往上则将进一步挑战1月下旬反弹高位0.6625,站上即可打破日线波段的下降常态。

下行风险方面,去年上半年低位0.6458失守,汇价恐继续朝跌势通道下轨运行。过程中去年10月25日盘中高点0.6400关口,以及10月10日低点0.6340都将有买盘承接力。

若悉数洞穿,汇价将下测去年低位区域。

免责声明: 本文内容为个人观点和想法,不应该被理解为包含了个人和/或其他投资建议和/或提议和/或邀 请进行任何金融工具交易和/或保证和/或预测未来的业绩。FXTM富拓公司及其网络联盟商、代理机构、董事、管理人士或职员不保证任何信息或数据的准确性、有效性、时效性或完整性,对基于以上信息进行投资造成的损失不承担任何承认。'