2024/02/21 18:00

自去年12月创下历史新高后,金价之后的行情往复让不少交易者直呼被“震晕”。

尤其是在1月中旬,市场震荡下行在2000关口止步后,不少技术分析人士开始相信市场将重启挑战纪录高点的强势。但之后行情发展事与愿违,现货金上周反而跌破2000…

从简化交易的策略层面考虑,与其在短期因素中不断变化交易观点,不妨将市场大图景盘摸清晰。

若能过滤市场杂音,在面对没有胜算的交易“机会”时有所不为,那么对提高黄金交易胜率而言定有助益——

这是决定金价前景的关键命题。

虽然自2023年7月以来,美联储的基准利率一直在5.25%至5.5%之间——这是自2001年1月互联网泡沫破裂后飙升至6%以来的最高水平。

但市场针对美联储未来决策预期的变动早已引发金融市场数次大动。

根据美联储主席鲍威尔的最新表态,他预计年内有望实施3次降息,最早或于5月开始降息。

利率和黄金价格的反比关系应该不用过多赘述,预期的变动才是触发金价短期行情的关键。而市场预期从之前的降息5次,到逐渐服从于“降息3次”的官方观点,是金价年内回落的主因。

不过迄今为止,金价对利率潜在变动做出的反应仍只是短期且不稳定的。

因为根据一份1990年-2023年期间美国利率变动与黄金月度涨跌数据的统计,利率变动对黄金价格的影响具有滞后性。

换句话说,当美联储调整利率时,市场反应需要时间来体现。利率变化对金价的影响在短期内或需并不明显,但在长期内则具有较为显著的影响。

综合来看,“降息3次”仍将会显著压低无风险收益率水平,如果预期兑现,也将中长期内对金价产生支撑作用。

新兴经济体央行购金热潮是决定金价狂欢能否再次上演的另一张王牌。这一因素也是市场之前重上纪录新高的重要推手。

近年来,随着各国尤其是新兴国家寻求实现储备多元化并降低信贷风险,央行的黄金购买速度因此提升至史无前例的水平。

数据来看,中国和俄罗斯央行的黄金购买量相对领先,印度、土耳其和巴西央行则紧随其后。

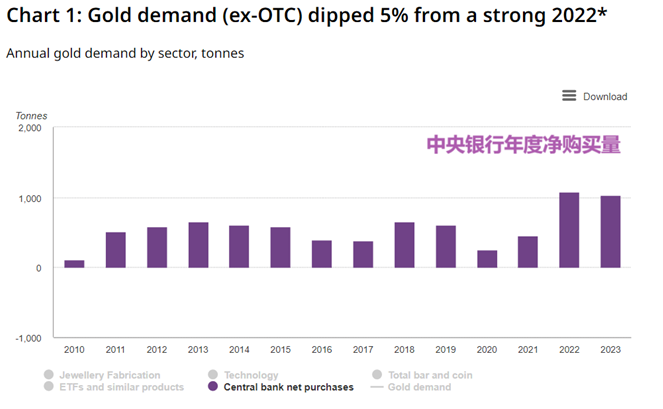

世界黄金协会(WGC)1月发布报告称,全球央行连续两年净购买黄金超过1000吨。如果这个势头依然有增无减,对于金价将继续构成强力支撑。

作为一种实物货币的重要选项,黄金仍然是广为接受的国际支付手段,也在各国外汇储备中牢牢占据一席之地。

再加上银行是黄金业务的深度参与者,即便国际货币体系很难倒回金本位时代,黄金重新货币化也已具备一定环境基础。

全球衰退风险多高?

日本经济在去年3、4季度连续萎缩陷入衰退;德国虽然侥幸避免了相同窘境,但央行警告称经济复苏步伐弱于之前预期……

主要经济体资本市场的强势与经济表象并不一致。尤其是如果地缘政治风险外溢,经济下行恐难有改观,衰退环境将会令股市失去支撑,同时让黄金的避险属性闪光。

更为重要的是,多国央行利率大都处于08年全球危机爆发以来的最高水平,如果经济减速程度超预期,那么央行有充分的“踩刹车”的空间。

降息幅度的超预期将对债券收益率构成压制,无风险收益水平的下降也会让黄金的吸引力提升。

另一方面,如果经济出现更加不利的滞胀局面,即通胀和失业率上升,经济增长放缓的情况。

黄金的避险特性同样能够在不确定时期产生相比股票等风险资产更为优异的表现。

综合上述潜在利多因素,相关局势发展不偏离假设轨道是金价挑战高位的环境保证。

至于走势方面,日线图来看,现货黄金上周中阴下破历史高点下方的对称三角形,同时也一度击穿了2000关口。

然而多方很快站稳脚跟,连续收出多根小阳线后已完全收复中阴实体。价格也开始回测三角形交叉点的趋向——市场在收复后者之前都应慎待当前的反弹行情。

突破还将继续面对2020年8月高点2070一带强阻,该位数年来多次压制金价形成阶段高位。再破多方将惯性挑战2134的纪录高位。

下行风险方面,2000依然是市场中期强弱分水岭,跌破可进而关注去年2月高位1959。

随后去年6月低点1900至连接2022年、2023年低点的升势下轨支撑将构成市场中期终极防线。

周线图看,市场虽然保持顶底上移的上升常态,但MACD和RSI等震荡指标在现价创出历史高点时都仅录得波段的更低高点,背离信号对于金价涨势前景不利。

现货黄金周线图 来源:FXTM富拓MT4平台

免责声明: 本文内容为个人观点和想法,不应该被理解为包含了个人和/或其他投资建议和/或提议和/或邀 请进行任何金融工具交易和/或保证和/或预测未来的业绩。FXTM富拓公司及其网络联盟商、代理机构、董事、管理人士或职员不保证任何信息或数据的准确性、有效性、时效性或完整性,对基于以上信息进行投资造成的损失不承担任何承认。'